B/Sからキャッシュフロー計算書を作成する、たった一つの冴えたやりかた

貸借対照表、損益計算書とならぶ主要財務諸表である、「キャッシュフロー計算書」について、ちょっと風変わりな説明をしていきます!

キャッシュフローの本質を理解したい人はご一読ください。

キャッシュフロー計算書の本質を理解できていますか?

キャッシュフロー計算書(以下CF計算書)について、その重要性は理解できるんだけど、なんとなく分かったような分からないような曖昧な理解をしているビジネスパーソンの方は多いのではないでしょうか。

巷にはCF計算書についての解説情報があふれていますが、異口同音に同じような説明が並んでいますよね(例えば「営業CFでは、利益に非現金項目である減価償却費を繰り戻して・・・」など)。

この記事では、それらの一般的な説明と一線を画し、別の切り口からCF計算書の本質に切り込んでいきます。

ちなみに、会計にあまりなじみがない知人に説明したところ「CF計算書が初めて理解できた!」とお墨付きを頂いた考え方です。

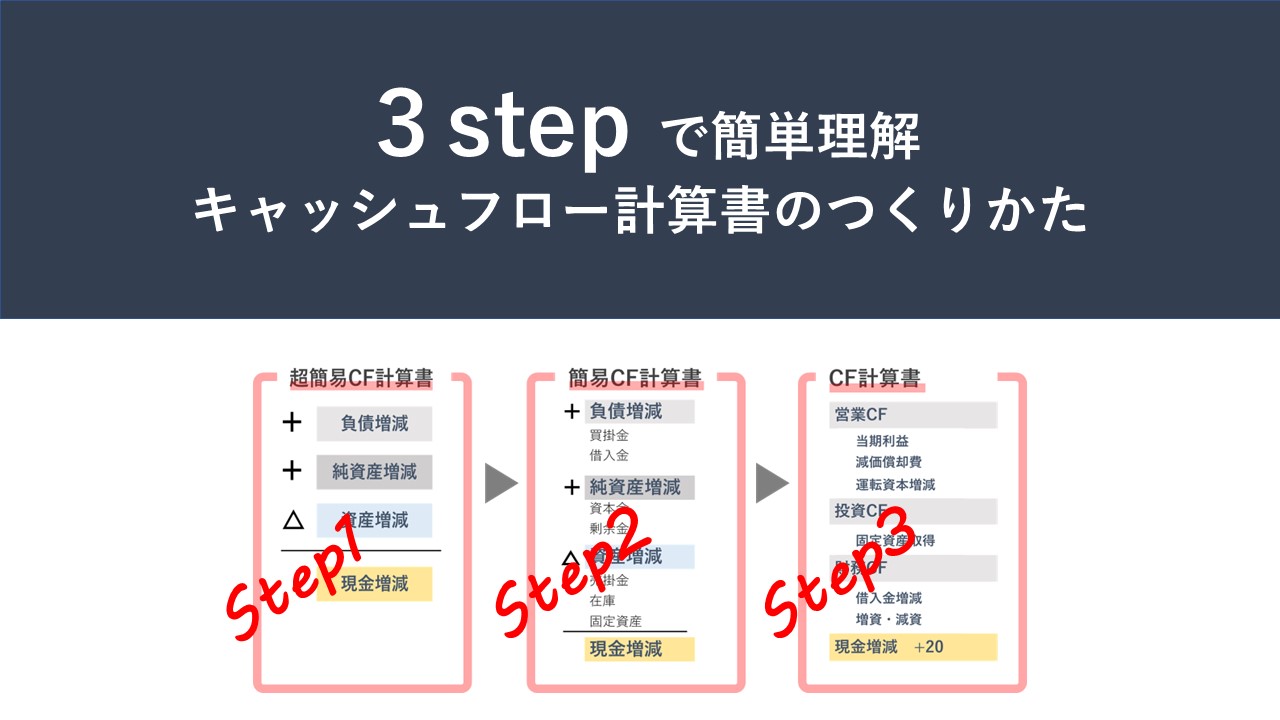

キャッシュフロー計算書は3stepで考える

今回ご紹介するのは、CF計算書を3ステップで段階的に作成していくやり方です。

ひとつひとつの段階は、とてもシンプルな考え方で構成されていますので、それらを着実に積み上げていけば、会計が苦手な方でも無理なくCF計算書の構造を理解できるようになります。

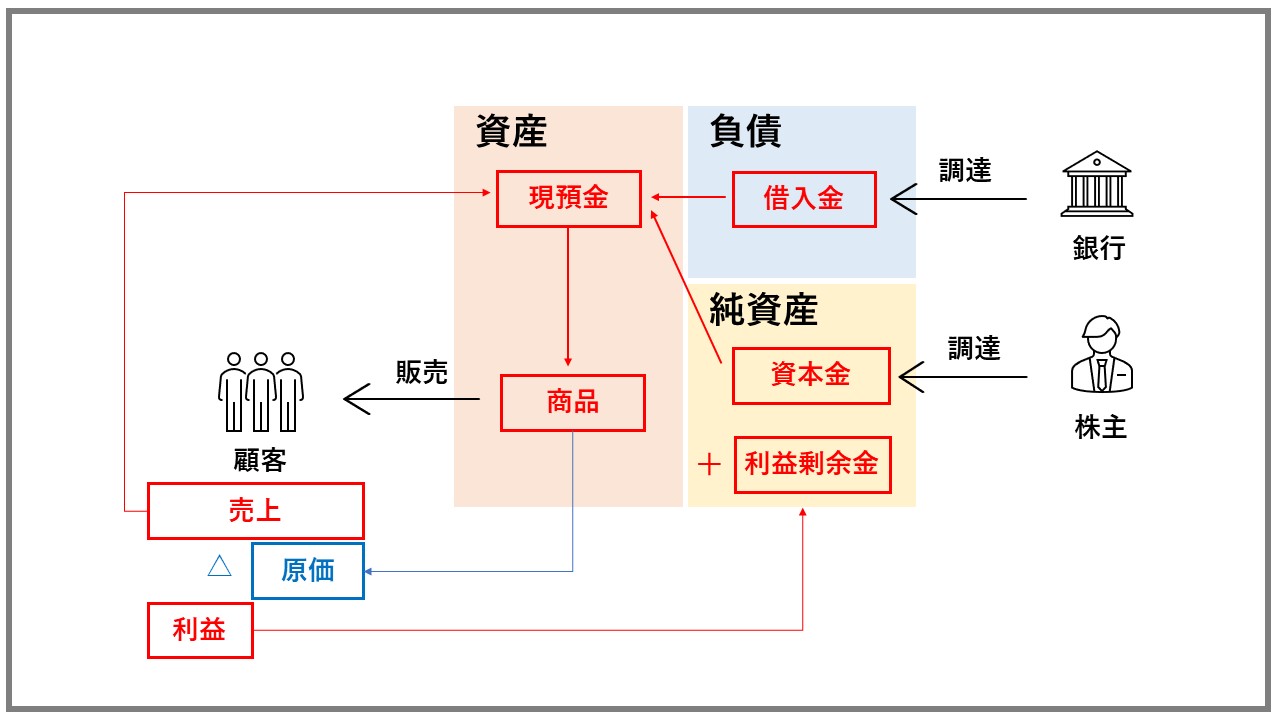

現金とは他人資本(負債+純資産)から資産を引いたものである

まず大前提となる考え方をおさえておきましょう。

貸借対照表を下記4つのブロックに分けていきます。

・現金

・現金以外の資産(以下資産)

・負債

・純資産

そして現金は、負債と純資産の合計から資産を差し引いたもの、と理解します。

計算式で表現すると、

現金=(負債+純資産)-資産

とても単純ですが、この計算式がCF計算書を理解するカギとなります。

現金増減(キャッシュフロー)はB/S各項目増減の差分

そもそもキャッシュフローとは、現金の増加(あるいは減少)のことを指しています。

ということは、先ほどの計算式「現金=(負債+純資産)-資産」の計算式を、「現金増分=(負債+純資産)増分ー資産増分」と変換することができそうですね。

現金=(負債+純資産)ー資産

↓

現金増分=(負債+純資産)増分ー資産増分

この変換式がキャッシュフローの基本式となります。

ここから、負債や純資産が増えた時は現金が増える。資産が増えた時は現金が減る、というのが分かりますね。

資産増加:現金は減少

負債増加:現金は増加

純資産増加:現金は増加

一瞬違和感を覚えますね。感覚的には逆なんじゃないかと思ってしまいがちですが、以下のように考えてみてください。

資産が増加したということは現金が在庫や設備などの資産に姿を変えたと考えると、現金の減少要因となります。

一方、負債が増加したということは借入金などにより現金の調達につながったということで、現金の増加要因となるわけです。

Step1:超簡易CF計算書作成

前期と当期のB/Sを並べることが第一歩

キャッシュフローを計算するために、前期と当期のB/Sを並べてみましょう。

資産・負債・純資産がそれぞれ増加しているのがわかりますね。

そしてその結果、現金も100から120へと20増加しています。

B/S各項目の増減を組み替えて超簡易CF計算書作成

資産・負債・純資産の増減を組み替えて現金増減(=キャッシュフロー)を説明する「超簡易キャッシュフロー計算書」を作成していきましょう。

負債が50増加しています。これは現金増加要因なので+50です。純資産も同じく現金増加要因なので+20。一方、資産の増加は現金の減少要因となります。資産は50の増加ですのでキャッシュフロー面では△50。

これらをすべて合計すると、+20となります。

前期対比での現金+20というのは、負債50増加・純資産20増加・資産50増加によって説明される、ということですね。

Step2:簡易CF計算書作成

「超簡易CF計算書」はあまりに大雑把すぎて分析のための情報が不足していますので、もう少し解像度を上げていきましょう。

Step2では、「超簡易CF計算書」をベースに、より詳細にした「簡易CF計算書」を作成していきます。

詳細版B/Sを前期と当期で並べる(比較B/S作成)

「超簡易CF計算書」で使用したB/Sは、現金・資産・負債・純資産の4ブロックだけでした。

そのうち、資産・負債・純資産について細分化していき、前期と当期の2期分並べていきます。これを比較B/Sとよんでいます。

B/S各項目の増減を展開

これは比較B/Sをエクセルワークシートでまとめたものです。前期と当期のB/S各残高について左右に並べ、その差分について項目ごとに増分として表示しています。

現金は100から120に増えていますので、+20です。

この現金増分がいわゆるキャッシュフローと呼ばれるものであり、その増減要因を展開表右側の資産・負債・純資産各項目の増減で説明していくことになります。

まず資産ですが、売掛金+10、在庫+10、固定資産+30とそれぞれ増加しています。資産の増加は現金の減少要因となりますので、資産増加のCF影響は合計△50となります。

負債は、買掛金+30、借入金+20となっています。負債の増加は現金増加要因となりますので、負債増加のCF影響は+50です。

純資産は、資本金±0、剰余金+20となっています。純資産の増加は負債同様、現金増加要因となりますので、CFへ与える影響は+20です。

このように、資産・負債・純資産について分解し、それぞれの項目について増減を計算し、CFへ与える影響を個別に算出していくわけです。

各項目の増減情報を付加した簡易CF計算書を作成

B/Sの各項目ごとに分解できたら、その情報をStep1の「超簡易CF計算書」にくっつけていきましょう。これができれば、現金増減要因をより詳細に検討できるようになるはずです。

Step3:CF計算書作成

本当に欲しいのは正式なCF計算書

Step2までである程度の分析に耐えうる「簡易CF計算書」を作成してきましたが、本当に作りたいのは図右側にあるような正式なCF計算書だと思います。

Step3では、いよいよ正式なCF計算書の作成について学んでいきましょう。

各要素を「営業CF」「投資CF」「財務CF」に分解

Step2で、「売掛金」「在庫」「固定資産」「買掛金」「借入金」「資本金」「剰余金」それぞれの増減を計算していきました。

それらについて、営業CF・投資CF・財務CFの3つに分類していきましょう。

まず利益剰余金の増減は営業CFに分類されます。P/Lで計算された利益は最終的にはB/Sの利益剰余金に蓄積されていきます。つまり、利益剰余金の増減=P/Lの当期利益ということになります。

売掛金・在庫・買掛金の増減も、営業活動に伴う運転資本の増減であることから営業CFとして分類されます。

固定資産の増減については、営業CFと投資CFにまたがっていますが、詳しい説明が必要だとおもいますので後述します

借入金と資本金の増減が財務CFに分類されるのは理解しやすいと思います。借入や出資などは資金調達の一環として受け入れますので、それらは財務活動に伴うキャッシュフローにカウントします。

固定資産増減は、営業CFと投資CFにまたがっている

固定資産の増減は、営業CFと投資CF両方の側面を持っています。これはどういう意味でしょうか?

固定資産の増減にはいくつかの要素が絡み合っています。分かりやすいのは固定資産の取得(もしくは除却)でしょう。これらは投資行動によって生じたキャッシュフローとして、投資CFに分類されていきます。

一方で、固定資産は投資行動を行わなくても自然に減少していきます。

それが減価償却です。減価償却は固定資産の使用価値を耐用年数にわたって各期に配分したものであり、営業CFに分類されます。なお、資産の減少ということでキャッシュへの影響はプラスとなります。

増減項目をCF計算書へあてはめ

それではB/S項目の増減を営業CF、投資CF、財務CFに当てはめていきます。

資産の増加はCF面ではマイナスになるということに気を付けてあてはめてください。

各項目をあてはめるとこのような形になります。

各数字を集計してCF計算書完成!

それぞれを集計していくとキャッシュフロー計算書の完成です。

営業CFは+50、投資CFは△50、財務CFは+20となり、合計すると+20となります。

これが当期のキャッシュフローとなり、現金の増減とぴたりと一致します。

まとめ

ここまでいかがでしたか?

一般的なキャッシュフロー計算書の説明とは違った切り口で説明してまいりました。いろんな視点から複眼的にみていくことでより本質的な理解ができるようになると思います。

・キャッシュフローとは、過去から現在までの現金の増減

・現金の増減は、「負債増減+純資産増減-資産増減」

・各増減項目を組み替えることでCF計算書を作成

これらのポイントをおさえた上で、多くの事例にあたって理解を深めていきましょう。